LME-Nickel in Reichweite von Mehrjahrestiefständen - Einbruch überzogen

Markt: Nickelpreis seit Februar erneut auf Talfahrt

Markt: Nickelpreis seit Februar erneut auf Talfahrt Wieder einmal zeigen die jüngsten Kapriolen am Nickelmarkt eindrucksvoll, weshalb das Legierungsmetall berühmt-berüchtigt für seine enormen Preisschwankungen ist. Nach einem starken Jahresauftakt, in dessen Zuge LME-Nickel Anfang Februar bei knapp 22.000 USD/t ein Jahreshoch markiert hat, sind die Notierungen des vorwiegend zur Edelstahlproduktion verwendeten Metalls seither um fast 5.000 USD bzw. 22% regelrecht eingebrochen. Zuletzt ist der Nickelpreis sogar unter die 17.000 USD-Marke gefallen, womit er sich nur unweit der Tiefstände aus den Jahren 2011 und 2010 befindet. Bemerkenswert ist dabei auch die Tatsache, dass der Preissturz über weite Strecken abgekoppelt von dem Geschehen an den übrigen NE-Metallmärkten erfolgt ist (Abb. 2).

Preisniveau trotz schwacher Fundamentals günstig

Wenngleich sich die fundamentale Situation von Nickel seit der zweiten Jahreshälfte 2011 sichtlich eingetrübt hat und die charttechnische Betrachtung momentan auch kaum Anzeichen einer Bodenbildung erkennen lässt, erscheint der Preisrückgang überzogen ausgefallen zu sein. Demzufolge erachten wir LME-Nickel auf dem aktuellen Niveau als günstig bzw. unterbewertet.

Lagerbestände vollziehen Trendwende nach oben

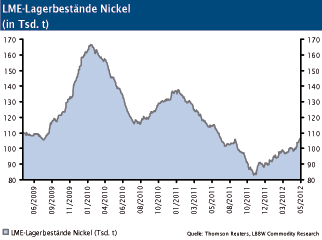

Während die Lagerbestände von Nickel als Folge der dynamischen Nachfrageentwicklung gepaart mit einer Serie unerwarteter Produktionsausfälle in den vergangenen zwei Jahren weltweit stark abgebaut wurden, hat sich inzwischen eine Trendwende eingestellt. So sind die LME-registrierten Nickelbestände seit Anfang November um beinahe 30% bzw. 23.000 t auf aktuell rund 106.000 t angewachsen. Dies entspricht etwa 6% des globalen Jahresverbrauchs, was im Vergleich zu den Jahren 2010 und 2009 als noch 11% bzw. 13% des jährlichen Weltbedarfs auf Halde lagen zwar nicht außerordentlich hoch ist. Nichtsdestotrotz deutet die Lagerwende darauf hin, dass der Nickelmarkt wieder in einen Angebotsüberschuss zurückgekehrt ist, welcher u.E. auf absehbare Zeit auch anhalten wird.

Edelstahlproduktion nach Rekordjahr schwächer

Nach Zahlen des International Stainless Steel Forum erreichte die weltweite Edelstahlproduktion - als die mit Abstand wichtigste Determinante der Nickelnachfrage - 2011 einen neuen Rekordwert von rund 32 Mio. t (+3%). Gleichwohl zeigt der Blick auf die Quartalsdaten, dass sich die Dynamik im Jahresverlauf - obgleich noch auf hohem Niveau - abschwächte.

Aktuell deutet vieles darauf hin, dass sich der Wachstumsrückgang der Edelstahlbranche in den ersten Monaten 2012 weiter fortsetzt. Hierauf lassen bspw. die Preis-, Produktions- und Ertragskürzungen zahlreicher namhafter Hersteller, wie Baosteel, Outokumpu oder Posco schließen. Dementsprechend stellt sich auch die Nickelnachfrage bei weitem nicht mehr so dynamisch dar, wie noch vor Jahresfrist. Die rückläufigen Prämien an den meisten physischen Märkten sowie der Angebotsüberschuss des globalen Nickelmarktes in den ersten beiden Monaten 2012 (INSG: +27.000 t) unterstreichen dies.

Erwartete Angebotsflut im Fokus der Märkte

Der entscheidende Treiber hinter dem aktuellem Preisrückgang ist jedoch weniger die Verlangsamung auf der Nachfrageseite, als vielmehr die von den Marktakteuren vorweggenommene massive Angebotsausweitung. Nach dem erfolgreichen Produktionsbeginn einiger signifikanter Großprojekte wie Barro Alto und Onca Puma in Brasilien sollte die Minenförderung von Nickel in den kommenden Jahren in der Tat kräftig zulegen. Die jüngste Suspendierung (Force Majeure) der Aktivitäten in Vales "Vorzeigeprojekt" VNC in Neukaledonien macht zugleich jedoch einmal mehr die Störungsanfälligkeit des HPAL-Verfahrens deutlich, auf das viele der neuen Nickelvorhaben setzen.

Die zweite Quelle der erwarteten Angebotsflut ist die auf China beschränkte Produktion und Verwendung von Nickel Pig Iron (NPI). Diese steht momentan von zwei Seiten unter Druck. Zum einen droht die von Indonesien geplante Exportbeschränkung von Mineralien (Wertschöpfung im eigenen Land) China von der Zufuhr von Nickelerzen zur NPI-Herstellung abzuschneiden, was vorab bereits zu deutlich erhöhten Importen geführt hat. Zum anderen ist ein Großteil der NPI-Anbieter bei dem aktuellen Preisniveau nicht mehr profitabel. Je nach verwendeter Technologie liegen die Produktionskosten von Pig Iron bei derzeit ca. 15.000-16.000 USD/t (EAF) bzw. 18.000-20.000 USD/t (BOF). Eine anhaltende Preisschwäche sollte daher zu einer Stilllegung von NPI-Kapazitäten führen. Gleiches gilt für konventionelle Nickelproduzenten, von denen aktuell 15-20% negative Deckungsbeiträge aufweisen dürften.

Fazit

Vor dem Hintergrund der konjunkturell bedingten Nachfrageabschwächung einerseits sowie der zu erwartenden Angebotsausweitung und wachsenden Lagerbeständen andererseits spricht aus fundamentaler Perspektive zunächst wenig für steigende Nickelnotierungen. Unter Einbezug des bereits erfolgten Preisein-bruchs und der Förder- bzw. Produktionskosten stellt sich die Bewertung hingegen weniger einseitig dar.

Ausgehend vom aktuellen Preisniveau und einer Terminkurve, die über die gesamte Laufzeit (bis 2017) unterhalb von 17.500 USD/t notiert, erscheint LME-Nickel trotz aller Belastungsfaktoren in der Summe unterbewertet. Folgerichtig halten wir an unseren längerfristigen Kurszielen um die Marke von 20.000 USD/t fest. Die Kurzfristprognose per 30.09 senken wir indes auf 18.500 USD/t und tragen damit dem aktuell schwachen Marktumfeld Rechnung.

© Sven Streitmayer

Commodity Analyst

Quelle: Landesbank Baden-Württemberg, Stuttgart

Diese Publikation beruht auf von uns nicht überprüfbaren, allgemein zugänglichen Quellen, die wir für zuverlässig halten, für deren Richtigkeit und Vollständigkeit wir jedoch keine Gewähr übernehmen können. Sie gibt unsere unverbindliche Auffassung über den Markt und die Produkte zum Zeitpunkt des Redaktionsschlusses wieder, ungeachtet etwaiger Eigenbestände in diesen Produkten. Diese Publikation ersetzt nicht die persönliche Beratung. Sie dient nur zu Informationszwecken und gilt nicht als Angebot oder Aufforderung zum Kauf oder Verkauf. Für weitere zeitnähere Informationen über konkrete Anlagemöglichkeiten und zum Zwecke einer individuellen Anlageberatung wenden Sie sich bitte an Ihren Anlageberater.