Ölblase II (Teil 1): Kampf den Spekulanten

Im Vorjahr haben wir den Ölpreisanstieg auf 150 USD und den anschließenden massiven Preisverfall richtig vorausgesagt (z. B. Rohstoffe Kompakt vom Mai 2008). In diesem Jahr haben wir mit einem Anstieg auf 70-75 USD gerechnet, der nun auch eingetreten ist. Die gute Prognosegenauigkeit trotz der immensen Preisschwankungen verdanken wir unserer Einschätzung, dass die Ölpreise zum Spielball der Finanzanleger wurden und nicht immer die fundamentalen Faktoren widerspiegeln. Dies soll sich nun künftig ändern. Die US-Aufsichtsbehörden wollen den “Spekulanten“ bei Energieträgern das Handwerk legen. Da die Finanzmarkteilnehmer primär auf der Long-Seite engagiert sind, dürfte dies den Preis stark belasten. Wir rechnen daher mit einem Rückgang der Ölpreise zum Jahresende auf 50 USD je Barrel.

Im Vorjahr haben wir den Ölpreisanstieg auf 150 USD und den anschließenden massiven Preisverfall richtig vorausgesagt (z. B. Rohstoffe Kompakt vom Mai 2008). In diesem Jahr haben wir mit einem Anstieg auf 70-75 USD gerechnet, der nun auch eingetreten ist. Die gute Prognosegenauigkeit trotz der immensen Preisschwankungen verdanken wir unserer Einschätzung, dass die Ölpreise zum Spielball der Finanzanleger wurden und nicht immer die fundamentalen Faktoren widerspiegeln. Dies soll sich nun künftig ändern. Die US-Aufsichtsbehörden wollen den “Spekulanten“ bei Energieträgern das Handwerk legen. Da die Finanzmarkteilnehmer primär auf der Long-Seite engagiert sind, dürfte dies den Preis stark belasten. Wir rechnen daher mit einem Rückgang der Ölpreise zum Jahresende auf 50 USD je Barrel.Warum erfolgreiche Prognose ändern?

Es zahlt sich aus, am Rohstoffmarkt gegen den Strom zu schwimmen, um die wichtigen Wendepunkte zu erkennen. Mit unserer Meinung, dass der Ölpreisanstieg im Vorjahr in erster Linie auf Handlungen der Finanzanleger basierte, standen wir fast allein da. Der Markt hat dagegen den Preisanstieg auf strukturelle Veränderungen sowohl auf der Nachfrageseite aufgrund der zunehmenden Rolle der Schwellenländer als auch auf der Angebotsseite und der “peak oil“ Theorie zurückgeführt.

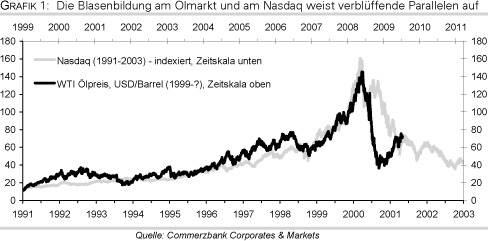

Unsere Einschätzung, dass sich am Ölmarkt eine spekulative Blase gebildet hat, die nach einem Preisanstieg auf rund 150 USD mit einem großen Knall platzte, hat sich als richtig herausgestellt (Grafik 1). Den anschließenden Preisrückgang auf rund 30 USD je Barrel im 4.Quartal 2008 interpretieren wir als eine Übertreibung nach unten, nachdem sich viele Investoren aus dem Ölmarkt fluchtartig verabschiedet haben. In diesem Jahr haben wir eine Stabilisierung der physischen Nachfrage und eine Normalisierung und Wiederherstellung des Gleichgewichts an den Terminmärkten für Rohöl erwartet und als eine der wenigen Banken schon zu Jahresbeginn einen Preisanstieg bei Rohöl auf 70-75 USD je Barrel bis zum Jahresende vorausgesagt.

Dies ist nun bereits früher eingetreten. Warum also jetzt die Prognosen nach unten anpassen, wenn der Preisverlauf unserem Szenario folgt, sich die Konjunktur zu erholen scheint und die Nachfrage aus China scheinbar ungebrochen steigt? Weil der Preisanstieg auf anderen Gründen beruhte als wir in unserem Szenario unterstellten!

Offensichtlich waren dafür weniger die fundamentalen Veränderungen ausschlaggebend, sondern der Anstieg ist hauptsächlich auf den gestiegenen Risikoappetit der Finanzanleger, optimistische Erwartungen und eine höhere Liquidität zurückzuführen. Darauf deutet auch die höhere Korrelation zwischen dem Ölpreis und den Aktien- und Devisenmärkten hin (Grafik 2).

Spekulanten in der Pipeline

Nicht immer wurden die Ölpreise an den Warenterminbörsen festgelegt. In den 70er und 80er Jahren, als man noch keinen aktiven Rohöl-Futures Handel an den Börsen in New York und London betrieben hat, wurde der Großteil der Ölproduktion über längerfristige Kontrakte gehandelt. Ähnlich wie heute stammten Rohöl-Exporte hauptsächlich aus den OPEC-Ländern und der Kassamarkt hat auch damals keine große Rolle gespielt. Nach dem Zusammenbruch des OPEC-Preissystems im Jahr 1985, nachdem Saudi Arabien seine Rolle als “swing producer“ aufgab, hat man nach einem transparenten, verständlichen, flexiblen und repräsentativen Preisgestaltungssystem gesucht.

Nachdem die Experimente mit der Valorisierung erfolglos verliefen, entschied man sich für ein marktnahes Preissystem, in dem vor allem die börsengehandelten Ölsorten Brent und WTI als Benchmarks ausgewählt wurden. D.h., ab diesem Zeitpunkt haben die Produzenten ihre Preise entsprechend den Referenzkursen gesetzt, wobei bei den Preisverhandlungen lediglich Preisauf- und -abschläge zur jeweiligen Benchmarksorte zur Diskussion gestanden haben. Dies sollte einerseits einer einheitlichen Preisgestaltung unter den weltweit mehr als 150 verschiedenen Ölsorten dienen. Andererseits war das neue System transparent und flexibel genug, um auf jegliche kurz- und mittelfristige Veränderungen der Angebots-/Nachfragesituation zeitnah reagieren zu können.

Allerdings hat man damit eine höhere Volatilität und eine starke Anfälligkeit für kurzfristige Übertreibungen in Kauf genommen und insgesamt einen höheren Einfluss der Finanzmärkte ermöglicht. Deren Einfluss hat in den letzten Jahren stetig und in den letzten Jahren besonders stark zugenommen. Wir sehen dafür mehrere Gründe:

Erstens hat das Volumen der außerbörslichen Rohstoffgeschäfte in den letzten Jahren enorm zugenommen. Ermöglicht wurde diese Entwicklung vor allem durch das Rohstoff-Futures Modernisierungsgesetz vom Dezember 2000. Das Gesetz, das oft als “Enron’s Gesetzeslücke“ genannt wird, hat den elektronischen und außerbörslichen Handel mit Rohstoff-Derivaten seitens der Finanzinstitute und der Händler beschleunigt und gleichzeitig den Aufsichtsbehörden den Einblick in diese Geschäfte entzogen.